Premier cabinet français à être certifié par l'AFNOR Certification.

AROBAS FINANCE Lettre Fiscale n° 9 du 1er trimestre 2020

Nous contacter au 01 77 39 00 15

SOMMAIRE

- LA UNE : QUI DIT NOUVELLE ANNÉE DIT NOUVEAUTÉS FISCALES… LE POINT SUR LES MESURES QUI VOUS CONCERNENT !

- ZOOM sur : ASSURANCE-VIE : DE NOUVELLES OPPORTUNITÉS À SAISIR

- LES INFOS UTILES...

LA UNE : Qui dit nouvelle année dit nouveautés fiscales… Le point sur les mesures qui vous concernent !

Comme chaque année, la loi de finances, adoptée en fin d’année dernière, apporte quelques nouveautés. Certaines mesures ont fait plus de bruit que d’autres… La baisse de l’impôt sur le revenu, par exemple, avait été annoncée par le gouvernement avant même que le projet de loi de finances ne soit dévoilé. Certains dispositifs bien connus, sont quant à eux reconduits, voire aménagés. Découvrons ensemble les mesures phares qui vont influencer vos stratégies patrimoniales dès cette année.

Baisse de l’impôt sur le revenu : beaucoup de bruit pour pas grand-chose ?

Jusqu’à présent, vos revenus étaient taxés à l’impôt sur le revenu selon un barème progressif qui comportait quatre tranches d’imposition : 14%, 30%, 41% puis 45%. En bref, le mécanisme est le suivant : plus vous avez un montant élevé de revenus imposables par part, plus vous êtes taxé dans une tranche haute. À compter de l’imposition de vos revenus 2020, le gouvernement modifie ce barème afin de baisser l’impôt sur le revenu des français les plus modestes.

La tranche à 14% est abaissée à 11%, et le mécanisme de la décote est renforcé. Selon le gouvernement, au total, près de 16,9 millions de foyers bénéficient de cette baisse, pour un gain moyen estimé à environ 300 €. Concrètement, cela vous concerne principalement si vous êtes taxé dans la première tranche du barème. La bonne nouvelle c’est qu’avec le prélèvement à la source, vous pouvez constater cette baisse dès à présent puisque votre taux de prélèvement tient compte de ces évolutions !

En revanche, si vous êtes taxé dans une tranche à 41% ou 45%, cela n’a aucun effet pour vous.

La taxe d’habitation, c’est (presque) du passé !

Promesse tenue : la taxe d’habitation sur la résidence principale est intégralement supprimée, pour les contribuables qui respectent certaines conditions de ressources. Selon le gouvernement, cette mesure concerne 80% des ménages !

Si vous faites partie des bénéficiaires de cette mesure et que vous êtes mensualisé, pensez à supprimer le prélèvement ou à le moduler pour n’avoir que la redevance audiovisuelle à payer.

Si vous ne profitez pas de l’exonération en 2020, tout n’est pas perdu : vous bénéficierez d’un allègement de 30% en 2021, puis de 65% en 2022.

Enfin, cette taxe sera définitivement supprimée pour tout le monde en 2023.

Bonne nouvelle : on simplifie votre déclaration de revenus !

Cette année, les obligations déclaratives sont simplifiées… Cela vous concerne si votre déclaration pré-remplie par le fisc ne nécessite ni complément, ni modification. Autrement dit si vos revenus sont directement transmis aux services des impôts par votre employeur, Pôle emploi, ou votre caisse de retraite par exemple. Dans ce cas, le simple fait de ne pas déclarer vaut confirmation de l’exactitude des données collectées par l’administration fiscale. Le montant de votre imposition sera donc calculé sur cette base.

À l’inverse, si vous percevez des revenus fonciers, si c’est la première fois que vous déposez une déclaration, ou si vous devez modifier des informations collectées par l’Administration, vous pourrez souscrire une déclaration de revenus « à l’ancienne », avant la date limite de dépôt de déclaration.

Vous connaissiez le CITE ? Dites bonjour à « MaPrimeRénov ».

En tant que propriétaire ou locataire, quand vous effectuiez certaines dépenses en vue de faire des économies d’énergie (isolation thermique ou production d’énergie) au sein de votre résidence principale, vous pouviez bénéficier jusqu’à présent d’un crédit d’impôt pour la transition énergétique (CITE).

Ce crédit d’impôt est prorogé jusqu’au 31 décembre 2020, mais il est également modifié.

Cette année, seuls les ménages dits « intermédiaires » ou les ménages « aisés », pourront en bénéficier sous conditions. De plus, les dépenses éligibles sont recentrées, voire extrêmement recentrées. Par exemple, les dépenses éligibles pour les ménages aisés, concernent uniquement les dépenses de systèmes de charge pour véhicule électriques ou les dépenses d'isolation thermiques des parois opaques.

L’objectif est de progressivement remplacer ce CITE par une prime forfaitaire, appelée « MaPrimeRénov ». Cette prime, davantage ciblée sur la performance énergétique, est d’ores et déjà disponible pour les ménages modestes propriétaires de leur habitation principale. Elle est délivrée par l’Anah (agence nationale de l’habitat), et sera versée lors de la réalisation des travaux, afin de limiter les contraintes de trésorerie.

Nous attendons le décret qui en précisera les modalités et conditions d’octroi, mais à priori les dépenses éligibles seraient les mêmes que pour le CITE 2019. Ainsi, les dépenses de chaudières au gaz à très haute performance énergétique en 2020 seraient éligibles à cette prime.

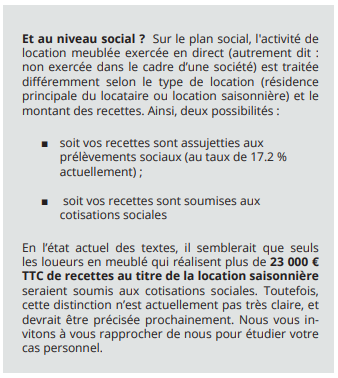

Et si vous deveniez loueur en meublé professionnel sans le savoir ?

Jusqu’à présent, étaient considérés comme professionnels les loueurs en meublé qui remplissaient les trois conditions suivantes :

- un membre du foyer fiscal au moins est inscrit au RCS (registre du commerce et des sociétés) en qualité de loueur professionnel ;

- les loyers perçus sont supérieurs à 23 000 € par an ;

- ces loyers sont supérieurs aux autres revenus professionnels du foyer fiscal (pensions de retraite comprises).

La condition d’inscription au RCS a été supprimée, ce qui signifie que si vous percevez plus de 23 000 € annuels de loyers de vos locations meublées, et que ces loyers sont supérieurs à vos autres revenus professionnels ou retraites, alors vous êtes désormais un loueur professionnel aux yeux de l’administration fiscale.

Bonne ou mauvaise nouvelle ? Ce statut peut vous permettre d’imputer les déficits générés par l’activité de location meublée sur vos autres revenus. Néanmoins, les conséquences en termes de plus-value à la revente peuvent être moins favorables qu’en étant loueur non professionnel.

Aménagement et prorogation de certains dispositifs fiscaux pour les particuliers

La réduction d’impôt Pinel-Denormandie, qui porte sur l’acquisition de logements locatifs anciens avec travaux, est prorogée d’un an, jusqu’au 31 décembre 2022. De plus, son champ d’application est élargi car les biens éligibles ne sont plus seulement limités aux centres-villes des communes. De même, il est dorénavant possible de réaliser des travaux d’amélioration, et non plus seulement de rénovation.

Le dispositif Cosse est prorogé jusqu’au 31 décembre 2022. Ce dispositif vous permet de bénéficier d’une déduction spécifique de vos revenus fonciers si vous louez un logement situé en zone tendue et pour lequel vous avez signé une convention avec l’Anah.

La réduction d’impôt Malraux, qui vous est accordée pour l’acquisition d’un immeuble situé dans une zone protégée en vue de sa restauration complète, est prorogée jusqu’au 31 décembre 2022.

Par ailleurs, le taux spécifique de la réduction d'impôt pour les investissements dans les FIP Corse ou FIP Outre-mer est abaissé à 30 % (contre 38 % auparavant).

Comme vous pouvez le voir, ces nouvelles mesures fiscales ne sont pas miraculeuses… Certes, certains d’entre vous auront la chance de voir leur facture fiscale baisser, mais pour les autres, nous nous tenons à votre disposition pour vous proposer des solutions !

ZOOM SUR : Assurance-vie : de nouvelles opportunités à saisir

Dans un contexte de taux d’intérêts toujours plus bas, savoir où placer son argent n’est pas une mince affaire… Cela dit, malgré la baisse du rendement des fonds euros ces dernières années, l’assurance-vie reste le placement préféré des français. Conséquence : on vous encourage à une plus grande prise de risque. Ceci consiste à limiter vos versements sur le fonds euros pour privilégier les unités de compte. Et pour cause, en une quinzaine d’année, le rendement moyen des fonds euros a été divisé quasiment par trois ! Mais, si l’assurance-vie conserve une place privilégiée dans le cœur des français, c’est parce qu’au–delà de son aspect « financier », cette enveloppe présente de nombreux avantages, aussi bien en cas de vie qu’en cas de décès. Voici nos conseils pour optimiser vos placements en assurance-vie.

Quelles sont les alternatives aux fonds euros ?

Un « fonds en euros » garantit votre capital en contrepartie d’un rendement limité. Le « taux » moyen des fonds en euros se réduit depuis plusieurs années pour atteindre 1,8 % en 2018 et environ 1,40 % en 2019. A ce niveau, faut-il continuer à placer votre épargne sur les fonds en euros ? Selon l’Insee, le taux d’inflation a été de 1,8 % en 2018 et devrait s’établir aux alentours de 1,3 % en 2019. On constate que le fonds en euro « classique » ne préserve plus le pouvoir d’achat de l’épargne investie. Il faut donc envisager des alternatives et diversifier vos supports d’investissement. Aujourd’hui, le vrai risque pour l’épargnant est sans doute de ne pas prendre de risques.

Selon votre profil de risques, une partie de votre épargne peut être réorientée du fonds en euros vers des supports un peu (ou beaucoup) plus risqués ou plus dynamiques. Parmi ceux-ci, il y a ce qu’on appelle les unités de compte. Ces supports d’investissement ne bénéficient pas de garantie en capital par l’assureur, mais offrent théoriquement de meilleures perspectives de rendement à long terme.

Voici un panorama, du plus au moins « sécurisé », de ce que nous pouvons proposer pour diversifier votre épargne placée en assurance-vie :

- Les fonds euros-croissance: ils se situent à mi-chemin entre les fonds euros et les unités de compte. Ils offrent une garantie en capital à terme pouvant osciller entre 80% et 100% (durée fixée par l’assureur, à partir de 8 ans). Ces supports permettent à l’assureur une liberté de gestion accrue, puisqu’il n’est pas contraint par une garantie permanente, comme pour les fonds en euros « classiques ». Une partie des capitaux gérés est potentiellement investie sur des actifs plus dynamiques pour rechercher un rendement supérieur ; l'autre partie est conservée de façon plus prudente, afin d’assurer la garantie en capital à l'échéance.

- + : garantie en capital à l’échéance, on peut espérer un rendement supérieur aux fonds euros classiques

- - : efficacité limitée (par rapport à un placement actions) en raison du faible niveau des taux obligataires…

- Les fonds en euros immobiliers: ces fonds investissent une part significative ou prépondérante de leur actif sur des supports immobiliers.

- + : en moyenne leur rendement actuel est significativement supérieur à celui des fonds en euros "traditionnels" : environ +1 %. Ils offrent une garantie en capital et ne sont pas pris en compte pour l’IFI (Impôt sur la Fortune Immobilière).

- - : la plupart des compagnies restreignent l’accès à ces fonds

- Les unités de compte immobilières: elles gèrent des biens immobiliers locatifs et offrent une rentabilité actuelle plutôt attractive (≈ 4% par an avant frais du contrat)

- + : investir sur ces supports via un contrat d’assurance-vie permet de bénéficier d’une fiscalité réduite sur les revenus (par rapport aux revenus fonciers perçus en direct) et sur la transmission

- - : pas de garantie en capital

- Les fonds structurés: ces produits plus complexes ont des conditions de fonctionnement spécifiques définies dans leur prospectus détaillé. Ils visent un rendement important mais conditionné à l’évolution d’indices ou de valeurs.

- + : la garantie en capital conditionnée (donc pas totale) les rend théoriquement moins risqués que des actions

- - : peu liquides (possibilité de retrait « limitée ») avec des horizons d’investissement variables d’un produit à l’autre. Leurs performances à la hausse sont limitées (par rapport à un placement en actions)

- Les fonds flexibles et diversifiés : supports composés de valeurs mobilières qui proposent une allocation évolutive en fonction des opportunités des marchés financiers.

- + : suivi régulier par une équipe de gestion

- - : horizon d’investissement recommandé minimum de 3 ans

- Les valeurs mobilières « classiques » : lorsque le contrat le propose, les valeurs mobilières cotées (actions, obligations, etc.) permettent une gestion plus fine et plus ciblée ; mais elles nécessitent un suivi permanent plus « serré ».

- + : peu coûteux, potentiel de hausse important pour les actions

- - : en fonction du titre choisi le risque peut être élevé ; cet investissement nécessite soit une connaissance des marchés et de l’actualité économique et financière, soit un bon conseiller !

- Les « trackers» : ce sont des fonds d'investissement qui cherchent à répliquer l'évolution d'un indice boursier (CAC 40 par exemple) à la hausse comme à la baisse.

- + : simples, liquides, peu coûteux en frais de gestion

- - : pas de garantie en capital

Notez qu’il existe différents « services » de gestion qui vous aident à « dynamiser » votre épargne investie en assurance-vie. Certains peuvent par exemple vous permettre d’investir sur les marchés actions à long terme, tout en déléguant la gestion. C’est ce qu’on appelle la gestion pilotée : après avoir complété un questionnaire, vous choisissez un profil (défensif, équilibré, dynamique…). Ensuite, c’est le gestionnaire qui s’occupe d’investir votre épargne sur les différentes unités de compte, en fonction du marché, de ses convictions, de l’actualité économique… tout en respectant votre profil. C’est une solution efficace pour se lancer dans la diversification de votre assurance-vie, sans connaissance particulière !

Il existe une multitude d’autres options, plus ou moins utiles selon votre profil investisseur… Renseignez-vous pour connaître celles qui sont disponibles au sein de votre contrat, et celles qui vous correspondent.

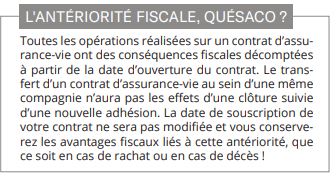

Devez-vous transférer votre « vieux » contrat d’assurance-vie?

Vous avez depuis peu la possibilité de transférer librement votre contrat d’assurance-vie, au sein d’une même compagnie, sans perdre son antériorité fiscale. Cette mesure est loin d'être neutre : cela peut vous permettre de remplacer vos "vieux contrats" par de nouveaux contrats, plus modernes et potentiellement plus rémunérateurs. Par ailleurs, vous pouvez transférer l’épargne acquise au sein de votre contrat d’assurance-vie vers un Plan d’épargne retraite (PER). Alors, que faut-il faire ? Transférer ou ne pas transférer ?

Les avantages à transférer votre ancien contrat sur un nouveau

Nous avons vu précédemment que les performances des fonds euros sont de plus en plus modestes, mais savez-vous qu’elles sont également hétérogènes selon les contrats ? En effet, certains contrats très anciens peuvent être « délaissés » par les assureurs par rapport aux nouveaux. De plus, les gammes d’unités de comptes proposées peuvent être restreintes et de qualité variable. Il en va de même pour les options de gestion proposées au sein de chaque contrat.

C’est pourquoi vous avez peut-être intérêt à transférer votre contrat pour accéder à ce qu’il se fait de mieux au sein de la compagnie ! Vous pourrez ainsi en choisir un qui propose des supports d’investissements plus modernes et plus diversifiés (fonds immobiliers ou fonds solidaires par exemple). De même, vous pourrez sélectionner un contrat offrant des options de gestion plus adaptées à votre profil d’investisseur : par exemple une gestion pilotée, telle qu’évoquée précédemment.

Quels sont les risques à transférer votre ancien contrat sur un nouveau ?

Il existe parfois d’anciens contrats qui donnent accès à d’anciens fonds en euros, qui offrent encore une rémunération supérieure aux fonds euros actuels. Par exemple, certains contrats proposent un taux minimum garanti inégalable aujourd’hui… peut être à 3,5% !

Si vous êtes l’heureux épargnant de ce fonds « miraculeux », surtout ne transférez pas ! Vous perdriez cet avantage non négligeable…

Et le PER dans tout ça ?

En fin d’année dernière, un nouveau produit d’épargne retraite est né : le PER (Plan d’Epargne Retraite). Il vous permet de payer moins d’impôts tout en préparant votre retraite. Il remplace progressivement le PERP (dispositif d’épargne retraite ouvert à tous) et le contrat Madelin (dispositif d’épargne retraite réservé aux indépendants), qui ne seront plus commercialisables à compter d’octobre 2020.

L’objectif est le même que les « anciens produits » : vous permettre de mettre des sommes de côté en vue de la retraite, tout en bénéficiant d’un avantage fiscal à l’entrée. Les sommes versées restent en principe indisponibles jusqu’à votre retraite et capitalisent sans imposition au sein du plan.

Le PER présente trois avantages majeurs par rapport aux anciens produits :

- Il est possible d’en sortir entièrement en capital, y compris en cas de décès du souscripteur : le bénéficiaire peut percevoir un capital et non une rente ;

- Les cas de sortie anticipée sont plus nombreux (acquisition de votre résidence principale notamment) ;

- Les sommes placées sont transférables vers d’autres PER.

Sachez que vous avez la possibilité de transférer une épargne placée sur votre contrat d’assurance-vie vers un PER. Cette opération vous permet de réduire vos impôts, car le montant replacé sur votre PER est potentiellement déductible de votre revenu imposable. Néanmoins, il faut accepter que ce capital soit bloqué jusqu’à votre retraite…

La bonne nouvelle, c’est que vous bénéficiez pour cela d’un autre avantage fiscal : si votre contrat d’assurance-vie a plus de 8 ans, l’abattement prévu sur les intérêts en cas de retrait est doublé : il progresse à 9 200 € pour les célibataires ou 18 400 € pour les couples mariés ou pacsés. Attention, cette offre est réservée aux contribuables qui sont à plus de cinq ans de l’âge légal de la retraite, et qui ont donc moins de 57 ans. Et elle est limitée dans le temps : le rachat doit être effectué avant le 1er janvier 2023.

Une possibilité de diversification accrue et une prise de conscience ?

La nouvelle possibilité de transfert des contrats d’assurance-vie peut être l’occasion de donner du sens à votre épargne. En effet, les contrats d’assurance-vie souscrits à partir de 2020 devront obligatoirement proposer au moins une unité de compte dite « politiquement correcte ».

Les types de fonds qui répondent à cette exigence sont :

- les fonds solidaires : ils sont investis dans l’économie sociale et solidaire (ESS). Ils placent une partie de leurs capitaux dans des entreprises qui ont des projets d’utilité sociale et environnementale (réinsertion par l’emploi, développement durable, économie verte….).

- les fonds dits ISR (investissement socialement responsable) : ces fonds investissent avec une notion de développement durable en intégrant des critères environnementaux, sociaux, et de gouvernance (ESG). Cela signifie qu’ils sélectionnent des actions non seulement en fonction de critères financiers, mais au regard également de critères ESG.

- les fonds dits TEEC (transition énergétique et écologique pour le climat) : ces fonds, aussi appelés « finance verte », sont engagés dans le financement de l’économie verte et de la transition écologique et énergétique.

A partir de 2022, tous les contrats devront proposer au moins une unité de compte solidaire, une unité de compte « verte » et une unité de compte labellisée « ISR ».

Cette nouvelle année est peut-être l’occasion pour vous de refaire le tour de vos placements… En effet, la façon dont vous épargniez hier ne vous permettra peut-être plus de faire fructifier votre argent aujourd’hui. Mais tout n’est pas perdu… Comme nous avons pu le voir, de nouvelles perspectives s’offrent à vous, N’hésitez pas à nous contacter afin d’étudier ensemble ce qui est le plus adapté à votre profil et à votre situation !

LES INFOS UTILES

Assurance chômage : de nouvelles règles

L’assurance chômage a été quelque peu chamboulée en fin d’année dernière. Globalement, les conditions sont plus contraignantes pour l’ouverture des droits et leur calcul moins favorable. Toutefois, plusieurs avancées sont notables : le droit à l’allocation d’aide au retour à l’emploi, sous conditions, pour les salariés démissionnaires et pour les travailleurs indépendants.

L’allocation d’aide au retour à l’emploi (ARE) est normalement versée aux salariés dont la perte d’emploi est involontaire (un licenciement par exemple), ou lorsqu’elle résulte d’une rupture conventionnelle. Toutefois, l’ARE peut être versée à un salarié qui quitte volontairement son emploi en cas de :

- démission pour suivre son conjoint qui va exercer un nouvel emploi ;

- démission dans les deux mois d’un PACS ou mariage qui entraine un changement de domicile ;

- démission en vue de suivre son enfant handicapé admis dans une structure d’accueil dont l’éloignement entraine un déménagement, etc.…

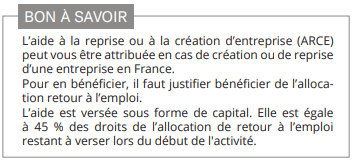

De plus, et c’est une des grandes nouveautés, depuis le 1er novembre 2019, il existe une nouvelle possibilité : l’ARE peut être versée aux salariés démissionnaires qui poursuivent un projet professionnel. Attention, les conditions sont strictes : le salarié doit avoir travaillé au moins cinq ans d’affilée et avoir un projet de reconversion bien défini. Il peut s’agir d’un nouvel emploi nécessitant une formation spécifique, ou d’un projet de création d’entreprise. Ce projet professionnel devra être présenté devant une commission qui jugera du sérieux et de la motivation du salarié démissionnaire.

Accidents de la vie : êtes-vous sûr d’être bien couvert ?

Les accidents domestiques sont la 3ème cause de décès (et la 1ère chez les enfants) derrière le cancer et l’AVC, et devant les accidents de la route. Sans aller jusque-là, ces « petits » accidents peuvent vous gâcher la vie, bousculer votre quotidien et, parfois, entraîner une baisse de vos revenus. Présentation d’une solution simple pour vous prémunir de ces risques : la garantie des accidents de la vie (GAV).

Personne n’est à l’abri d’une chute dans les escaliers, d’une glissade dans la rue, d’un accident de bricolage, d’une brûlure... La sécurité sociale et votre complémentaire santé remboursent les frais médicaux. Cependant, si vous devez être immobilisé ou qu’il résulte de votre blessure une incapacité de travail, alors rien n’est prévu pour compenser le préjudice subi, qu’il soit physique, mental, esthétique ou financier.

C’est là qu’intervient la garantie des accidents de la vie (GAV). Elle sert à couvrir tous les accidents de la vie privée, sans tiers responsable : c’est un contrat de prévoyance qui vous garantit une indemnisation en cas d’incapacité ou même de décès résultant d’un accident de la vie privée. De plus, ces contrats prévoient généralement des garanties complémentaires à l’indemnisation, qui sont des prestations d’assistance : l’emploi d’une aide-ménagère si vous êtes immobilisé, la garde d’enfant ou d’animaux, le rapatriement d’un proche, un soutien psychologique… Et dans les moments difficiles, ça n’a pas de prix !

Plus-value immobilière : précisions sur l’exonération pour la vente de la résidence principale

Quand vous vendez un bien immobilier plus cher que ce qu’il vous a couté, vous êtes redevable d’un impôt de plus-value. Toutefois, si c’est votre résidence principale que vous vendez, vous êtes exonéré de cet impôt. Ainsi, l’administration fiscale va s’attacher à déterminer si oui ou non le bien que vous vendez est effectivement votre résidence principale et que vous pouvez donc bénéficier de l’exonération. Comment s’y prend-elle?

Dans les textes, il est indiqué que l’immeuble cédé doit constituer votre « résidence habituelle et effective », c’est-à-dire le lieu où vous résidez la majeure partie de l’année. Cependant, aucune durée minimum n’est précisée. C’est pourquoi un certain nombre d’indices peuvent être retenus pour déterminer si le bien est votre résidence principale, comme par exemple la taxe d’habitation acquittée, les factures d’électricité et d'eau, ou encore l’adresse indiquée sur votre chéquier ou vos papiers d’identité…

Il a récemment été jugé qu’une résidence de seulement six mois dans une maison permettait le bénéfice de l'exonération, dès lors que de nombreux indices prouvaient la réalité de l'occupation (prêt pour l'acquisition de la résidence principale, consommation d'énergie, etc.).

By Fidroit

Chez Arobas Finance, nous sommes respectueux de vos données personnelles. Nous les utilisons, dans le strict respect de la réglementation, de façon responsable et transparente, afin de mieux vous servir et vous proposer des produits et offres bancaires adaptés à vos besoins. Le nouveau règlement européen RGPD (Règlement Général sur la Protection des Données) a pour vocation de mieux protéger vos données, de renforcer vos droits et vous donner plus de contrôle sur vos données personnelles. À cette occasion, nous vous demandons de prendre connaissance ici de notre Politique de protection des données personnelles et de la mise à jour de nos Conditions Générales, afin de mieux comprendre nos engagements.

Avertissement : ce mail d'information est rédigé et diffusé par la société Arobas Finance, cabinet de Conseil en Gestion de Patrimoine indépendante, créée en 1999. Toute reproduction, même partielle, est interdite, sauf accord préalable et écrit de la société. Ce document est basé sur des informations considérées comme fiables par Arobas Finance. Cet e-mail ne saurait engager la responsabilité de la société Arobas Finance en cas d'erreur ou d'omission. Les analyses et opinions exprimées dans ce document sont celles des dirigeants au jour où le document est rédigé et diffusé, et peuvent changer sans préavis. Ce document ne prend pas en compte des objectifs individuels, des situations fiscales, ou des besoins financiers particuliers et ne saurait donc constituer une recommandation personnalisée d'investissement ni une autre forme de conseil aux investisseurs. Toute souscription à un OPCVM ou un placement financier ne peut se faire qu'après lecture du DICI (Document d'Informations Clés Destinées aux Investisseurs) visé par l'AMF. Les DICI et prospectus complets sont disponibles auprès des sociétés de gestion concernées et auprès des services d'Arobas Finance sur simple demande. L'attention des lecteurs est attirée sur le fait que les valeurs mobilières font l'objet de variations de cours, soumises aux fluctuations des marchés financiers. Les performances ne sont pas constantes dans le temps : les performances passées ne présument pas des résultats à venir, et aucune garantie ne peut être donnée quant à leur évolution future. L'attention des lecteurs est attirée sur le fait que pour tout investissement, il existe des risques associés à cet investissement. D'une manière générale et par mesure de précaution, nous invitons tous nos lecteurs à considérer que toutes les solutions d'investissements abordées dans nos publications présentent un risque de perte pouvant aller jusqu'à la perte totale du capital. Arobas Finance sélectionne depuis son origine des placements et des produits défiscalisants pour ses clients : Assurance Vie, PEA, SCPI, FCPI, FIP, PME, Loi Girardin, SOFICA,… selon des critères de qualité et de régularité auprès de partenaires avec lesquels nous avons des relations importantes. Nos sites sont des outils décisionnels vous permettant de faire des choix justes et appropriés en sélectionnant parmi notre large gamme de produits, proposés avec des frais d'entrée réduits et raisonnables. En défiscalisation comme en bourse, il ne suffit pas d'être connecté, il faut être informé, conseillé et guidé. Dans ce but, et pour tous renseignements, informations ou conseils, vous pouvez contacter nos services au 01 77 39 00 15 ou convenir d'un rendez-vous.

AROBAS FINANCE S.A.R.L. au capital de 144936€ immatriculé au RCS Paris B 424 317 162

54, rue de Clichy - 75009 PARIS / Tél : 01 77 39 00 15