Premier cabinet français à être certifié par l'AFNOR Certification.

AROBAS FINANCE Lettre Fiscale n° 11 du 3ème trimestre 2020

Nous contacter au 01 77 39 00 15

SOMMAIRE

- LA UNE : Diminuer vos impôts en préparant votre retraite

- ZOOM sur : Déconfinez votre patrimoine

- LES INFOS UTILES...

LA UNE / Diminuer vos impôts en préparant votre retraite, c'est possible

En fin d’année dernière nous vous parlions d’un nouveau produit qui venait de naître : le plan d’épargne retraite (PER). Il y a à peine deux mois vous avez déclaré vos revenus et vous connaissez donc désormais le montant réel de votre impôt sur les revenus 2019. Savez-vous qu’il existe un lien entre ces deux informations ? Le voici : ce nouveau produit d’épargne retraite vous permet de réduire le montant de votre imposition. Alors, certes, vous ne pouvez plus rien faire pour diminuer le montant de votre impôt sur les revenus 2019 ; mais la bonne nouvelle c’est que vous pouvez agir dès à présent pour limiter votre impôt de l’année prochaine et des années suivantes. L’autre bonne nouvelle c’est que le PER peut répondre également à bien d’autres objectifs patrimoniaux !

Préparez votre retraite dans un cadre plus souple et avantageux que les anciens contrats retraite

Possibilité de sortie en capital

Que ce soit dans le cadre de l’ancien PERP (plan d’épargne retraite populaire) ou du contrat Madelin retraite (produit d’épargne retraite réservé aux indépendants), la règle est la suivante : le déblocage est possible à la retraite sous forme de rente viagère. Il existe seulement quelques exceptions à cette obligation :

- pour les PERP, il est possible de sortir en capital à hauteur de 20 % de la valeur de rachat de votre contrat, voire en totalité pour l’acquisition de votre résidence principale, si vous n’en êtes pas déjà propriétaire,

- si le calcul de la rente aboutit à un flux mensuel inférieur à 40 €, alors la compagnie peut choisir de débloquer votre épargne en une seule fois.

Premier bon point, et non le moindre, pour le PER : vous pourrez débloquer votre épargne en capital, et non plus obligatoirement en rente ! Une fois passé l’âge de la retraite, vous pourrez donc disposer de votre épargne comme bon vous semble. Vous conservez néanmoins toujours la possibilité de sortir en rente viagère, ou pourquoi pas, de récupérer une partie de votre épargne en capital, et l’autre partie en rente.

Un cadre plus souple pour une sortie anticipée

En cas de force majeure ou de motifs impérieux, il est prévu que vous puissiez récupérer votre épargne, même avant votre départ en retraite : par exemple en cas de surendettement ou d’invalidité… De ce côté-là, le PER a été doté d’un atout supplémentaire avec un nouveau cas de déblocage anticipé : la possibilité de récupérer votre épargne à tout moment pour acquérir votre résidence principale.

Enfin, si vous veniez à décéder avant votre départ en retraite sans avoir pu récupérer votre épargne, les fonds ne seront pas perdus car avec le PER vous pouvez transmettre cette épargne à vos proches.

Placez une somme d’argent dans un cadre fiscal privilégié

Quand vous être titulaire d’un compte titres et que vous réalisez des arbitrages, c’est-à-dire lorsque vous vendez un titre pour en acheter un autre, vous générez des plus ou moins-values. En présence d’une plus-value, vous êtes potentiellement redevable d’un impôt et de prélèvements sociaux.

Ce n’est pas le cas dans un PER où vous ne subissez aucune fiscalité pendant la phase d’épargne, et ce quels que soient les arbitrages réalisés au sein du plan. En effet, outre les avantages spécifiques à ce produit d’épargne retraite, le fait de placer cette somme d’argent dans une « enveloppe de capitalisation » comme le PER vous permet de « redéployer » votre épargne sans frottements fiscaux.

Les sommes versées sur votre PER individuel sont déductibles de votre revenu imposable dans la limite de 10 % de vos revenus professionnels (maximum 32 419 € de déduction pour 2020). La déduction de vos versements réduit mécaniquement votre base taxable à l’impôt sur le revenu et diminue ainsi votre impôt.

L’économie réalisée dépend de votre taux marginal d’imposition. Plus vous avez un taux marginal d’imposition élevé, plus vous avez intérêt à verser sur un PER ! Ainsi pour 15 000 € investis, un contribuable imposé dans la tranche à 41 % pourra bénéficier d’une économie fiscale maximale de 6 150 €.

En conclusion, diminuer ses impositions oui, mais pas à tout prix ! Le PER peut être un moyen « astucieux » de payer moins d’impôt tout en répondant à vos objectifs de vie : par exemple l’obtention de revenus complémentaires pour la retraite, la valorisation de votre épargne, la diversification et la transmission de votre patrimoine… De plus, le PER peut regrouper tous vos anciens produits en un seul. En effet, le nouveau PER peut accueillir vos « anciens » placements d’épargne retraite, du type PERP, contrat Madelin ou article 83 : vous pouvez avantageusement transférer votre épargne, sur un nouveau PER pour bénéficier des atouts de ce nouveau contrat. Si vous êtes intéressé(e) par ce support d’épargne, n’hésitez pas à nous contacter pour obtenir toutes les informations complémentaires dont vous auriez besoin. Nous sommes à votre disposition pour vous conseiller et vous accompagner dans vos projets patrimoniaux.

ZOOM SUR / Déconfinez votre patrimoine

La crise sanitaire du covid-19 a mis quelque temps entre parenthèses certains aspects de notre quotidien. Du télétravail aux courses masquées, en passant par l’école à la maison, notre quotidien a été bouleversé, et nos habitudes chamboulées. Tout ceci, croisons les doigts, est derrière nous ! Nous sommes à nouveau libres de nos déplacements ; nous pouvons retourner au bureau, nous réunir, acheter des maisons, voire nous marier… et pour la gestion de votre patrimoine, qu’en est-il ?! Dé-confinons-le aussi !

Covid-19 : vers un déblocage anticipé de l’épargne retraite ?

Vous êtes indépendant, profession libérale ou chef d’entreprise et votre activité a été fortement impactée par la pandémie due au Covid-19 ? Sachez qu’il sera prochainement possible de débloquer, à titre exceptionnel et temporaire, une partie de vos contrats d’épargne retraite (PER, Madelin et Madelin agricole, le PERP n’étant pas concerné).

Comme nous l’avons évoqué plus tôt, ces contrats sont des dispositifs d’épargne qui sont normalement « bloqués » jusqu’à votre départ en retraite. Néanmoins, dans certaines situations bien précises, il est possible de récupérer votre épargne avant l’échéance de la retraite : c’est ce qu’on appelle les cas de sortie (ou déblocage) anticipée. Jusqu’à présent ces cas étaient les suivants :

- Invalidité sous certaines conditions,

- cessation d'activité non salariée de l’adhérent à la suite d'un jugement de liquidation judiciaire,

- décès du conjoint ou du partenaire de PACS,

- expiration des droits de l'assuré aux allocations chômage (notez que contrairement aux Perp, Madelin et contrat article 83, il n'est pas nécessaire que l'expiration des droits à chômage résulte d’une perte involontaire d'emploi dans le cadre du nouveau PER),

- révocation ou non renouvellement du mandat d’administration, de membre du directoire ou de membre du conseil de surveillance sans liquidation de retraite, sous condition,

- situation de surendettement,

- pour le nouveau PER exclusivement : acquisition de la résidence principale.

Afin d’aider les indépendants qui se trouveraient en situation financière délicate en raison de la crise sanitaire, le gouvernement prévoit d’ajouter, à titre exceptionnel et temporaire, un cas de déblocage anticipé pour les seuls travailleurs non-salariés (TNS).

Nous parlons au conditionnel car la mise en œuvre de ce nouveau cas de déblocage est conditionnée à la publication de la troisième loi de finances rectificative pour 2020. Celle-ci devrait intervenir dans les semaines à venir ; elle est actuellement en cours de discussion au parlement.

Le projet de loi prévoit à ce jour qu’un travailleur non salarié (TNS), pourrait débloquer jusqu’à 2 000 € sans impôt sur le revenu (seuls les prélèvements sociaux resteraient dus), si vous avez subi des difficultés financières liées à l’arrêt de votre activité du fait du Covid-19.

Les conditions à respecter seraient les suivantes :

- Vous êtes ou vous avez été éligible au fonds de solidarité prévu dans le cadre du soutien aux entreprises pour faire face à la crise,

- Votre contrat d'épargne retraite a été ouvert avant le 10 juin 2020,

- La demande de déblocage devrait intervenir avant le 15 novembre 2020.

Plusieurs amendements ont été votés et prévoiraient en outre :

- de faire passer le montant maximal débloqué de 2 000 € à 8 000 € avec une exonération d’impôt sur le revenu qui resterait limitée à 2 000 €. En clair, vous pourriez retirer encore plus mais avec de la fiscalité !

- de supprimer la condition liée à l’éligibilité au fonds de solidarité. En clair, tous les travailleurs non-salariés pourraient bénéficier du déblocage anticipé, même ceux qui n’auraient pas été fortement affectés par la crise Covid.

- d’empêcher une certaine optimisation fiscale : vous ne pourriez pas réinvestir les fonds débloqués sur un autre contrat Madelin, PERP ou PER en vue de bénéficier, à nouveau, de la déductibilité du versement.

À partir du 1er octobre 2020, les contrats anciens pourront toujours être alimentés, mais ils seront définitivement fermés à la souscription. Il est aujourd’hui possible de transférer votre contrat Madelin vers un contrat d’épargne retraite « nouvelle génération » : le PER qui offre notamment comme avantage la possibilité d’une sortie en capital, au moment de la retraite ou lors de l’acquisition de votre résidence principale, mais aussi en cas de décès du souscripteur...

La question est donc posée : faut-il profiter d’une nouvelle opportunité de déblocage anticipé pour récupérer un peu de trésorerie ou faut-il conserver en l’état cette épargne retraite pour l’optimiser et la transférer sur un PER ?

Une moins-value sur votre PEA ? Transformez-la en opportunité !

- soit votre plan a moins de 5 ans : dans ce cas, tout retrait entraîne automatiquement sa clôture, et permet donc l'imputation de la perte;

- soit votre plan a plus de 5 ans : un simple retrait partiel ne génère pas de clôture et empêche de constater fiscalement une perte. Dans ce cas, vous devez donc vous poser la question de la clôture volontaire du plan.

Quel est l’intérêt de « matérialiser » cette moins-value ?

C’est peut être l’occasion « d’engranger » fiscalement la moins-value latente en vue de neutraliser des plus-values à venir (sur la cession de titres ou d'une entreprise assujettie à l'impôt sur les sociétés par exemple), et d’investir sur de nouveaux supports, plus en adéquation avec vos objectifs, comme par exemple :

- Un PEA-PME qui peut vous offrir de nouvelles perspectives d’investissement. Il est destiné à être investi exclusivement sur des petites et moyennes valeurs européennes. Au bout de 5 ans, en cas de retrait « en positif » sur ce nouveau PEA, vous ne seriez taxé qu’aux seuls prélèvements sociaux…

- Vous pouvez aussi en profiter pour investir sur un compte titres « ordinaire », qui, lui, n’a pas de plafond d'investissement ni de contrainte dans le choix de la nature des titres. Si vous réalisez une plus-value lors de la revente de titres, cette dernière serait « non taxée » à hauteur de votre moins-value en report.

- Enfin, vous pouvez choisir un placement complètement différent : l’assurance-vie, le contrat de capitalisation, des parts de SCPI (société civile de placement immobilier)…. Ces supports n’ont pas le même régime fiscal mais ils permettent de réorganiser vos avoirs et de répondre à de nouveaux objectifs. L’assurance-vie autorise par exemple la transmission de capitaux à un ou plusieurs bénéficiaire(s) dans un cadre fiscal avantageux.

Matérialiser votre moins-value actuelle peut donc participer à optimiser fiscalement une plus-value future tout en diversifiant votre patrimoine.

Baux commerciaux : un coup de pouce fiscal en faveur de l’abandon de loyers

Vous êtes propriétaire d’un bien immobilier (directement ou par le biais d’une SCI) que vous louez à des professionnels? Sachez qu’en raison des crises sanitaire et économique liées au Covid-19, des règles fiscales particulières s’appliquent jusqu’au 31 décembre 2020 pour comptabiliser vos loyers et vos charges. En effet, lorsqu’un bailleur renonce à percevoir ses loyers commerciaux afin d’aider son entreprise locataire en difficulté, le gouvernement a prévu un coup de pouce fiscal applicable jusqu'au 31 décembre.

En principe, les abandons de loyers au profit des locataires sont imposables, c’est-à-dire qu’ils sont pris en compte dans vos recettes même s’ils ne sont pas perçus.

Toutefois, si vous renoncez à la perception de vos loyers au profit de vos locataires entre le 15 avril et le 31 décembre 2020, vous aurez la possibilité de déduire cet « abandon de loyers » de votre résultat imposable. En réalité, cette mesure particulière entraîne une simple neutralité fiscale : cela signifie que vous ne serez pas imposable sur cet « abandon de loyers ».

Deuxième avantage, même si vous n’êtes pas imposés sur ces loyers « abandonnés », vous pourrez déduire l’intégralité de vos charges, sans aucune limitation ni contrainte. Aucun prorata ne sera réalisé.

Attention, pour bénéficier de ce tempérament, il est impératif que le bailleur et l'entreprise locataire n'entretiennent pas de lien de dépendance. Autrement dit, si vos locaux sont loués à vos parents, enfants, ou un membre de votre foyer fiscal, vous ne bénéficierez de la non-imposition des abandons de loyers qu’à condition que l’entreprise locataire subisse de réelles difficultés de trésorerie.

Épargne salariale : et si on en profitait pour faire le point ?

Vous n’avez pas encore perçu votre intéressement / participation de 2019 ?

En temps normal, l’intéressement et la participation doivent être versés avant la fin du mois de mai dans la majorité des cas. A défaut, l'entreprise est redevable d'intérêts de retard. Cependant, à titre exceptionnel et compte-tenu de la période délicate que nous traversons, la date limite du versement de ces sommes a été reportée au 31 décembre 2020.

Que faire de ces sommes ?

Vous avez le choix :

- Soit vous pouvez les percevoir directement sur votre compte bancaire lors du versement. Dans ce cas, il n’y a aucun avantage fiscal : ces sommes sont imposables ;

- Soit vous pouvez choisir le « blocage » de ces sommes sur votre PEE (plan d’épargne entreprise) : leur versement échappe ainsi à l’impôt sur le revenu, en contrepartie de l’indisponibilité des fonds pendant cinq ans (sauf cas de force majeure).

Ainsi, si vous avez l’habitude de « confiner » cet argent sur votre PEE, cela n’entraîne pas de conséquence pour vous. Mais peut-être est-ce l’occasion de vous poser les bonnes questions. Quels sont vos objectifs, vos projets pour votre épargne ? Sur quel type de support investissiez-vous au sein de votre PEE ? Bloquer votre argent pendant cinq ans en contrepartie de l’avantage fiscal : le jeu en vaut-il la chandelle ?

Le hic, c’est que si vous comptiez percevoir directement ces sommes, vous devrez peut-être patienter un peu...Néanmoins, profitez-en pour analyser votre PEE : peut-être des sommes y sont investies depuis plus de cinq ans ? Vous pourriez alors les retirer pour les réinvestir dans un nouveau cadre d’investissement plus adapté à vos objectifs et votre situation. Vous pouvez aussi réaliser des arbitrages au sein de votre PEE pour que son allocation corresponde davantage à votre horizon de placement et à la situation économique actuelle.

Les investissements de demain, disponibles dès aujourd’hui

Le développement de l’investissement socialement responsable (ISR)

Dans notre newsletter de début d’année nous évoquions les possibilités qui s’offrent à vous pour donner du sens à votre épargne. Ce qui était vrai il y a à peine quelques mois, l’est encore aujourd’hui ! Après la période que nous avons vécu, de plus en plus d’épargnants veulent placer leur épargne de façon responsable et durable. L’investissement socialement responsable (ISR) cherche à financer un modèle de développement économique plus durable, afin d’assurer la prospérité de tous sans détruire nos écosystèmes.

Concrètement, vous pouvez choisir d’investir votre épargne (dans un compte titres, au sein d’un contrat d’assurance-vie, d’un PER ou d’un contrat de capitalisation…) sur des titres ou OPCVM qui ont une stratégie ISR. Autrement dit, qui visent à concilier performance financière et impact social et environnemental.

Par exemple, vous pouvez sélectionner une société qui concourt à la baisse des émissions de CO2 ou s’investit dans la lutte contre la corruption. Vous pouvez choisir un fond qui exclut de son portefeuille les sociétés liées au tabac ou au charbon.

Ces supports d’investissement ont mieux résisté aux dernières variations de marché. Leur « popularité » et donc les montants investis sur ces derniers ne cessent d’augmenter.

Le crowdfunding immobilier, un allié pour votre patrimoine ?

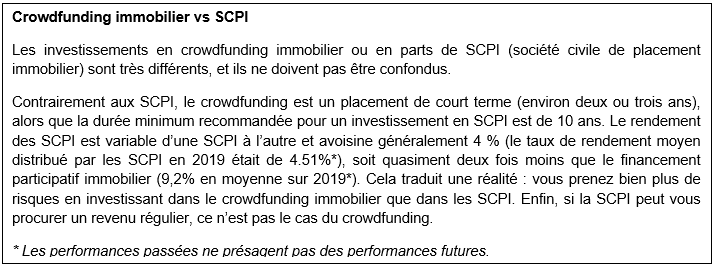

Quand on parle d’immobilier, on pense souvent à l’immobilier "physique" ou aux SCPI, mais il existe également d’autres moyens d’investir dans l’immobilier, comme par exemple, le crowdfunding immobilier.

L’objectif du crowdfunding immobilier est de financer les fonds propres des promoteurs immobiliers afin qu’ils puissent solliciter du financement bancaire et mener à bien leurs opérations (construction de nouveaux logements ou bureaux).

Concrètement, pour vous en tant qu’épargnant, il existe deux façons d’investir :

- soit en direct : vous apportez une somme d’argent et devenez donc actionnaire aux côtés du promoteur. A l’issue du projet vos titres seront rachetés avec une plus-value dont le plafond est connu à l’avance.

- soit via une « obligation » : vous prêtez une somme d’argent au promoteur en souscrivant à une obligation, qui correspond à un prêt, avec un taux d’intérêt et une durée connus à l’avance.

Une fois la construction terminée et le bien immobilier vendu, vous êtes censés récupérer votre mise de départ, avec intérêt ou plus-value.

Le principal atout du crowdfunding immobilier, c’est son rendement. Alors que les rendements de l’épargne bancaire ou des fonds euros ne cessent de baisser, le financement participatif dans l’immobilier permet, en théorie, d’obtenir des rendements intéressants.

Un autre avantage de ce type de placement est notamment la fiscalité. En effet, les titres acquis en contrepartie de votre argent échappent à l’IFI (impôt sur la fortune immobilière). De plus, les revenus (intérêts ou plus-value) que vous pourrez tirer de vos titres seront soumis à la flat tax de 30 % (12,8% d’impôt sur le revenu et 17.2% de prélèvements sociaux), peu importe votre tranche marginale d’imposition.

Enfin, sous certaines conditions, les parts souscrites peuvent être inscrites dans un PEA. Vous pouvez ainsi bénéficier des avantages de cette enveloppe fiscale privilégiée.

L’inconvénient majeur du crowdfunding immobilier, c’est le risque, votre capital n'est pas garanti :

- il y a les risques liés au projet lui-même : un retard dans la réalisation des travaux, un défaut dans le permis de construire, un retard sur la vente des lots, un dépassement de budget… ;

- mais aussi les risques liés à l’environnement du projet comme les risques climatiques (inondation, gel…) ;

- au promoteur qui peut avoir des difficultés financières ;

- etc…

Il existe ainsi un risque de perte en capital, il convient donc de bien évaluer l’environnement global du projet avant d’investir.

La période que nous avons traversée (et traversons encore ?) a peut-être chamboulé vos repères mais une chose est sûre, votre patrimoine mérite du sur mesure. La répartition et la gestion de vos avoirs doivent rester en adéquation avec vos objectifs de vie, et votre situation.

Nous sommes à votre disposition pour vous accompagner dans la sélection des placements adaptés pour vous et vous conseiller sur les choix juridiques ou fiscaux qui s’avéreraient utiles dans votre situation.

Assurance-vie : attention à la clause bénéficiaire « mes héritiers » !

Lorsque vous souscrivez un contrat d’assurance-vie, vous désignez dans la « clause bénéficiaire », les personnes à qui vous souhaitez transmettre les capitaux au jour de votre décès. Or, lorsque la clause bénéficiaire d’un contrat d’assurance-vie désigne « mes héritiers », elle peut porter à confusion.

Lorsque vous n’avez rien prévu pour votre succession, la loi désigne à qui doit être transmis votre patrimoine au décès ; elle prévoit ainsi qui sont vos héritiers. Néanmoins, vous pouvez prévoir des règles différentes par un testament.

Si la clause bénéficiaire de votre contrat d’assurance-vie désigne « mes héritiers » et que vous avez par ailleurs rédigé un testament, qui doit recevoir les fonds de votre contrat d’assurance-vie ? Vos héritiers légaux ? Vos héritiers gratifiés par votre testament ?

En cas de conflit entre héritiers (voire avec la compagnie d’assurance), le litige est porté devant les tribunaux. Le juge va tenter d’interpréter votre intention. Autrement dit, il va chercher à savoir à qui vous souhaitiez que les fonds reviennent entre vos héritiers légaux ou vos légataires (qui sont héritiers par votre testament). Cette situation peut poser des difficultés. Ainsi :

- nous vous conseillons de désigner le ou les bénéficiaire(s) de votre contrat d’assurance-vie de manière claire et non équivoque (nom, prénom, date de naissance, etc.),

- il est utile de préciser le sort de vos contrats d'assurance-vie au sein même de votre testament afin d’éviter toute ambiguïté.

Pensez à vérifier régulièrement que votre clause bénéficiaire correspond toujours à votre volonté en fonction de l’évolution de votre famille !

Les coffres forts sortent du placard

Vous détenez un coffre-fort ? A compter du 1er septembre 2020, votre coffre-fort sera déclaré à l’administration fiscale. C’est votre banque qui devra renseigner un fichier spécifique retraçant les ouvertures, les clôtures, les modifications des titulaires ou des simples mandataires de coffre-fort.

Ce fichier national des comptes bancaires et assimilés (Ficoba) pourra être consulté par certaines personnes habilitées seulement. Et en particulier l’administration fiscale, les douanes, les organismes de sécurité sociale, les magistrats et auxiliaires de justice… Mais aussi les notaires en charge d’une succession, voire les héritiers eux-mêmes.

Rassurez-vous, le fichier ne fournit aucune information sur le contenu du coffre ou sur les dates d’accès.

Néanmoins, la déclaration d’existence de coffres joints entre parents et enfants, ou de coffres dont les parents sont titulaires mais avec une procuration aux enfants (voire l’inverse) n’est pas anecdotique… Ainsi, certaines pratiques visant à rendre « plus discrets » ces coffres seront mieux déjouées à l’avenir car l’administration aura des informations fiables.

Nous vous conseillons donc de ne pas omettre de déclarer un coffre et son contenu à l’occasion d’une succession.

Sous-location : tel est pris qui croyait prendre !

Pensez à vérifier de temps en temps que votre locataire ne sous-loue pas, sans votre autorisation, votre logement...

Si l'appartement ou la maison que vous donnez en location se trouve géographiquement dans une zone touristique ou tendue, votre locataire pourrait être tenté de sous-louer ce logement pour arrondir ses fins de mois, peut-être même sans votre autorisation... Si cela s'avérait être le cas, voyons le bon côté des choses : sachez que les loyers issus de cette sous-location vous appartiennent !

En principe, la sous-location est soumise à autorisation expresse du propriétaire mais votre locataire pourrait très bien passer outre cette règle et sous-louer de manière occasionnelle votre bien. Ceci est d'autant plus vrai, ou potentiellement fréquent, que la location temporaire au travers de plateformes internet comme Airbnb, Leboncoin ou autre... prend de l'ampleur depuis plusieurs années.

Sachez que, dans cette situation, les loyers perçus par votre locataire doivent vous revenir. Vous êtes en droit de les réclamer soit à votre locataire lui-même, soit à la plateforme de mise en relation. Vous pourriez même vous voir restituer les commissions perçues par les intermédiaires et notamment la plateforme de mise en relation. C’est du moins ce qu’a affirmé le tribunal judiciaire de Paris le 5 juin dernier !

La saison estivale battant son plein, soyez vigilant et pour toute question concernant vos contrats de location n'hésitez pas à nous contacter, nous sommes à votre disposition pour vous accompagner.

By Fidroit

Suivez-nous sur les réseaux sociaux

|

Chez Arobas Finance, nous sommes respectueux de vos données personnelles. Nous les utilisons, dans le strict respect de la réglementation, de façon responsable et transparente, afin de mieux vous servir et vous proposer des produits et offres bancaires adaptés à vos besoins. Le nouveau règlement européen RGPD (Règlement Général sur la Protection des Données) a pour vocation de mieux protéger vos données, de renforcer vos droits et vous donner plus de contrôle sur vos données personnelles. À cette occasion, nous vous demandons de prendre connaissance ici de notre Politique de protection des données personnelles et de la mise à jour de nos Conditions Générales, afin de mieux comprendre nos engagements.

Avertissement : ce mail d'information est rédigé et diffusé par la société Arobas Finance, cabinet de Conseil en Gestion de Patrimoine indépendante, créée en 1999. Toute reproduction, même partielle, est interdite, sauf accord préalable et écrit de la société. Ce document est basé sur des informations considérées comme fiables par Arobas Finance. Cet e-mail ne saurait engager la responsabilité de la société Arobas Finance en cas d'erreur ou d'omission. Les analyses et opinions exprimées dans ce document sont celles des dirigeants au jour où le document est rédigé et diffusé, et peuvent changer sans préavis. Ce document ne prend pas en compte des objectifs individuels, des situations fiscales, ou des besoins financiers particuliers et ne saurait donc constituer une recommandation personnalisée d'investissement ni une autre forme de conseil aux investisseurs. Toute souscription à un OPCVM ou un placement financier ne peut se faire qu'après lecture du DICI (Document d'Informations Clés Destinées aux Investisseurs) visé par l'AMF. Les DICI et prospectus complets sont disponibles auprès des sociétés de gestion concernées et auprès des services d'Arobas Finance sur simple demande. L'attention des lecteurs est attirée sur le fait que les valeurs mobilières font l'objet de variations de cours, soumises aux fluctuations des marchés financiers. Les performances ne sont pas constantes dans le temps : les performances passées ne présument pas des résultats à venir, et aucune garantie ne peut être donnée quant à leur évolution future. L'attention des lecteurs est attirée sur le fait que pour tout investissement, il existe des risques associés à cet investissement. D'une manière générale et par mesure de précaution, nous invitons tous nos lecteurs à considérer que toutes les solutions d'investissements abordées dans nos publications présentent un risque de perte pouvant aller jusqu'à la perte totale du capital. Arobas Finance sélectionne depuis son origine des placements et des produits défiscalisants pour ses clients : Assurance Vie, PEA, SCPI, FCPI, FIP, PME, Loi Girardin, SOFICA,… selon des critères de qualité et de régularité auprès de partenaires avec lesquels nous avons des relations importantes. Nos sites sont des outils décisionnels vous permettant de faire des choix justes et appropriés en sélectionnant parmi notre large gamme de produits, proposés avec des frais d'entrée réduits et raisonnables. En défiscalisation comme en bourse, il ne suffit pas d'être connecté, il faut être informé, conseillé et guidé. Dans ce but, et pour tous renseignements, informations ou conseils, vous pouvez contacter nos services au 01 77 39 00 15 ou convenir d'un rendez-vous.

AROBAS FINANCE S.A.R.L. au capital de 144936€ immatriculé au RCS Paris B 424 317 162

54, rue de Clichy - 75009 PARIS / Tél : 01 77 39 00 15