- Type de contrat : Contrat de capitalisation

- Distributeur : Cardif

- Assureur : Cardif

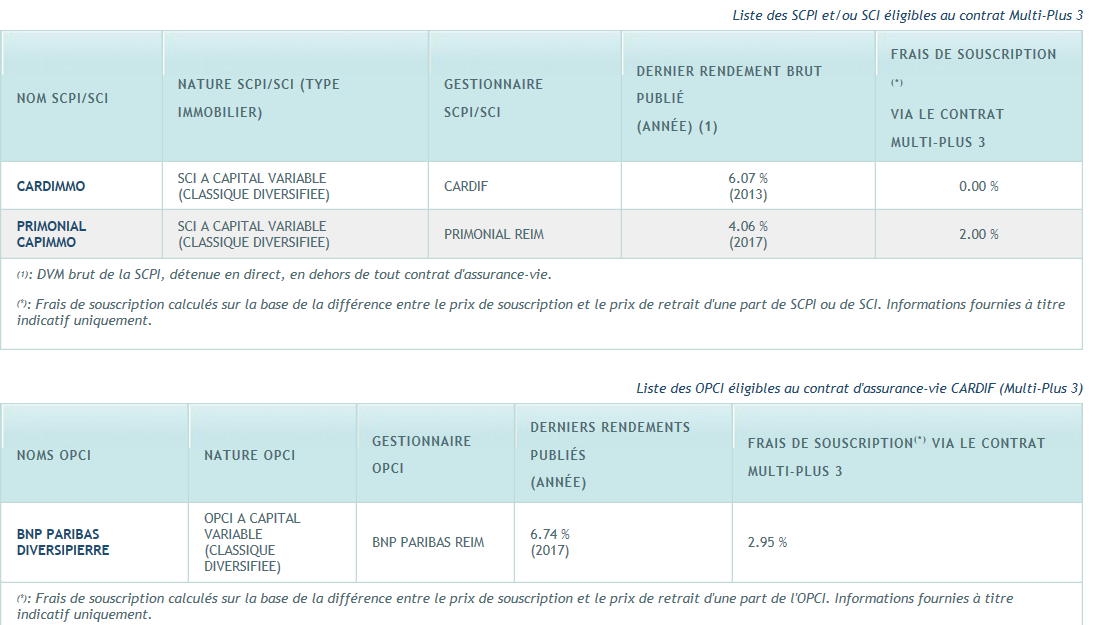

- Supports : 1 fond en euros (Cardif Sécurité), et plus de 500 supports en unités de compte

- Frais d'entrée : frais réduits, nous consulter

- Frais de gestion : 0.70 % pour le fonds en euro / 0.96 % pour les unités de compte

- Frais d'arbitrage : 1%

- Versement initial : 1 500€ minimum

- Versement libre : 750€ minimum

- Versements programmés : 750€ minimum par an

- Gestion du contrat en ligne : OUI

- Performances : consulter le comparatif

CARDIF MULTI-PLUS 3 CAPITALISATION une gestion optimisée de votre patrimoine

Un bon outil de transmission et des caratéristiques uniques

Le contrat de capitalisation, un outil idéal pour valoriser et transmettre progressivement votre patrimoine.

Ce contrat de capitalisation peut être transmis de votre vivant à toute personne de votre choix. Il vous permet de faire des donations pour organiser votre succession. L'antériorité fiscale est maintenue.Il offre un avantage ISF : seul le capital investi sur votre contrat (la valeur nominale) est à déclarer, quel que soit le montant des plus-values éventuellement réalisées.

Il propose une offre de rente personnalisée complète avec 5 options différentes (simple, réversion, annuités garanties, paliers, garantie dépendance).

-

Au fonds en euros de Cardif, reconnu pour sa solidité et sa gestion prudente.

-

À une sélection d'OPCVM des 70 sociétés de gestion les plus réputées avec plus de 500 supports en unités de compte, des plus prudentes aux plus dynamiques.

Deux modes de gestion pour s'adapter à votre profil d'épargnant

Le mandat d'arbitrage, qui vous permet de déléguer à Cardif Assurance Vie, dans certaines conditions, la sélection des supports de votre contrat et leurs arbitrages.Dans le cadre de la gestion sous mandat, l’assuré décide de l’orientation à donner à son capital, en fonction de ses objectifs de rendement et de son aversion au risque :

- Objectifs Patrimoine

- Objectifs Régulier

- Objectifs Equilibre

- Objectifs Offensif

La gestion libre, qui vous permet de prendre vos décisions d'investissement :

- en répartissant librement vos versements sur les supports de votre choix

- en faisant évoluer cette répartition grâce à 2 services financiers optionnels

Une option PEA pour optimiser vos avantages fiscaux

En transférant votre PEA assurance ou bancaire dont vous êtes déjà titulaire :

-

Vous limitez votre imposition ISF. La valeur à déclarer sera la valeur de rachat du contrat au moment du transfert. Les produits financiers qui seront ensuite capitalisés ne rentreront pas dans l'assiette de taxation à l'ISF.

-

Vous pouvez transformer votre capital en rente viagère totalement exonérée de l'impôt sur le revenu (hors prélèvements sociaux) après la 5e année.

Une épargne toujours disponible

À tout moment, vous pouvez faire face à un besoin ponctuel de trésorerie en demandant une avance (750€ minimum) ou en effectuant un rachat partiel (500€ minimum) ou encore grâce au compte Service One.