Introduction :

Le Code Général des Impôts prévoit un dispositif incitatif à la réalisation d'investissements productifs neufs réalisés dans les départements et territoires d'Outre-mer.

La loi Girardin est entrée en vigueur le 21 juillet 2003 et fait suite aux lois Paul et Pons.

Cette loi cadre est prorogée régulièrement. Elle a été mise en place pour encourager les investissements industriels Outre-mer et aider les entreprises locales. Le but poursuivi par le législateur est de compenser les surcoûts dus à l'éloignement géographique, et ainsi rétablir une sorte d'égalité économique avec la Métropole.

L'apport financier des particuliers, effectué en contrepartie d'un avantage fiscal substantiel, permet ainsi de réduire le coût des investissements (matériels roulants, de travaux publics, etc.) pour les entreprises locales, qui peuvent ainsi exploiter le matériel industriel en s'acquittant d'un loyer inférieur d'environ 20% à un remboursement de crédit.

Le dispositif Girardin "industriel" permet au contribuable personne physique, domicilié fiscalement en France, de bénéficier d'une réduction d'imposition basée sur les investissements effectués par des entreprises pour lesquels il participe au financement.

L'entreprise réalisant les investissements devra être une entreprise individuelle ou encore une société non soumise à l'impôt sur les sociétés dont les parts sont détenues par le contribuable directement ou par l'intermédiaire d'une entreprise unipersonnelle à responsabilité limitée.

Dans la pratique :

A travers une structure locale, il est créée pour 5 ans une société (Société en Nom Collectif : SNC ou Société par Actions Simplifiée : SAS) qui a pour objet d'acheter le matériel. Les investisseurs particuliers qui apportent une partie des capitaux deviennent les associés de cette société.

Le financement du matériel se fait généralement à 35% par l'apport de capitaux dans la société, et à 65% par emprunts bancaires. L'exploitant du matériel contracte un bail de 5 ans, dont le montant est équivalent au remboursement de la société à la banque. Au terme du bail, le matériel est cédé audit exploitant pour un euro symbolique et la société est dissoute (ou revendue pour 1€ symbolique à l'exploitant).

Le taux de réduction d'impôt d'une opération est également variable selon la nature du bien financé et le lieu où elle est réalisée. Ce taux de réduction d'impôt est en principe de 50% du montant hors taxes des investissements productifs réalisés. Pour les investissements en Guyane, à Mayotte, à Saint Pierre et Miquelon ou à Wallis et Futuna le taux sera de 60%, de même pour le secteur de la navigation de plaisance. Le taux de réduction est de 60% pour les travaux de rénovation et de réhabilitation d'hôtel, de résidence de tourisme et de village de vacances classés réalisés en Polynésie Française, à Wallis et Futuna, dans les Terres Australes et Antarctiques Françaises, à Mayotte, à Saint Pierre et Miquelon et en Nouvelle-Calédonie. Ce taux est porté à 70% pour les mêmes travaux dans les départements d'outremer (Guyane, Guadeloupe, Réunion et Martinique). Ces taux sont identiques pour les investissements sont réalisés dans le secteur de la production d'énergie renouvelable.

Spécificité sociale de la Société en Nom Collectif :

Les associés de SNC, pour les besoins de la défiscalisation d'investissements Outre-mer, ont la qualité de commerçant et sont assujettis au Régime Social des Indépendants (RSI).

Ainsi, selon notamment les articles L.756-5 & D.759-7 du Code de la Sécurité Sociale :

- Les personnes exerçants dans les DOM, dont le revenu professionnel non salarié ne dépasse pas 390€ par an, sont exonérées du versement des cotisations retraite de base, invalidité et décès.

- En matière d'assurance maladie-maternité et d'allocation familiales ainsi qu'en matière de retraite complémentaire (depuis le 1er janvier 2016), les cotisations sont calculées sur le revenu réel. En cas de revenus nuls ou déficitaires, aucune cotisation ne sera appelée.

- Depuis le 1er janvier 2006, les cotisations CSG/CRDS ne font plus l'objet d'aucune exonération et sont calculées sur le revenu réel, majoré des cotisations sociales payées au cours de l'année si celles-ci ont été déduites du résultat. Cependant, l'assuré bénéficie de 24 mois d'exonération des cotisations CSG/CRDS à compter de la date de création de l'activité.

- En revanche et depuis 1er janvier 2015, la contribution à la formation professionnelle, ne fait plus l'objet d'exonération de versement. Elle est à compter de 2016 appelée chaque année de l'investissement.

En pratique, pour une souscription 2018, le montant théorique de la cotisation annuelle due s'élèvera à 97€ (contribution à la formation professionnelle continue). Pour en bénéficier, il est important de déposer (avec preuve soit dématérialisée ou par courrier recommandé avec avis de réception) vos déclarations sociales des indépendants (DSI) annuelles (avant avril de chaque année) à l'intérieur desquelles vous indiquerez :

- En cellule XB (déficit) : 0

- En cellule XI (cotisations obligatoires) : 0

Rappelons que les formalités d'affiliation auprès du Centre des Formalités des Entreprises (CFE) sont assez longues en raison de la surcharge liée à l'enregistrement des sociétés par le Greffe du Tribunal de Commerce de Fort de France.

Aussi, lors de l'envoi des premières DSI faites par les associés, le RSI n'a pas encore connaissance de leurs noms et ne les traitent donc pas. Il est alors fréquent que le RSI n'adresse aucun appel de cotisations les deux premières années d'activité mais appelle finalement plus tard une cotisation de retraite complémentaire sur la base d'un "forfait début d'activité" (522€ à ajuster prorata-temporis selon la date d'affiliation de l'associé et 741€ la 2ème année).

Si tel était votre cas où, plus généralement, en cas d'appel de cotisations du RSI autres que la contribution à la formation professionnelle au titre d'une année, nous vous invitons à ne pas régler ces sommes supplémentaires et à adresser au RSI, en réponse à ces appels de cotisations et avec les mêmes précautions de preuve d'envoi, la DSI des années considérées.

Recommandations :

L'intérêt du dispositif pour l'investisseur est un intérêt purement fiscal puisqu'il ne peut espérer aucune plus-value au terme de l'opération. Son gain consiste en une économie d'impôt qui dépasse le montant de son apport initial, obtenue dès l'année qui suit son investissement.

Les opérations d'investissement en Girardin Industrielle "One Shot" s'adressent plus particulièrement aux contribuables les plus fortement imposés sur le revenu (au moins 25.000€ par an).

Plus l'apport est effectué tôt dans l'année, plus le partage de l'avantage fiscal est en faveur du contribuable-investisseur. Plus l'apport est effectué tard, et plus le Taux de Rendement Interne (TRI) diminue. En contrepartie, la trésorerie est immobilisée sur une période plus courte.

A noter que les TRI les plus élevés sont souvent proposés par les opérateurs les moins connus et présentant le moins de garanties. Ils sont exclus de notre sélection.

Les inconvénients :

La réduction d'impôt est accordée en contrepartie d'une exploitation effective du matériel pendant 5 ans, sous peine de voir l'opération requalifiée par l'administration fiscale. La défaillance de l'exploitant peut donc remettre en cause la réduction d'impôt.

La société réalisant l'investissement ayant généralement le statut de SNC, le risque pour l'investisseur est potentiellement élevé en cas de déficit de la SNC. Il est donc important de privilégier les opérations comportant une clause de non recours, dans les contrats conclus avec les banques qui assurent le financement de l'opération. La responsabilité des associés en SNC ne peut donc pas être mise en jeu par la banque.

En raison de leur qualité d'associés d'une SNC, les investisseurs sont assimilés à des "industriels et commerçants" au regard des régimes de protection sociale des travailleurs non salariés. L'affiliation au Régime Social des Indépendants est obligatoire et implique une déclaration annuelle des revenus et le paiement de cotisations sociales, dont le montant et l'assiette dépendent de la situation professionnelle de l'associé.

En passant par une Société par Actions Simplifiée ou la Société à Responsabilités Limitées, il n'existe plus de cotisation. Les professions non compatibles avec l'exercice d'une activité commerciale ou industrielle peuvent bénéficier du dispositif de la loi Girardin "industriel" dans le cadre du montage en Société par Actions Simplifiée.

Exemple de montage d'une Girardin Industrielle :

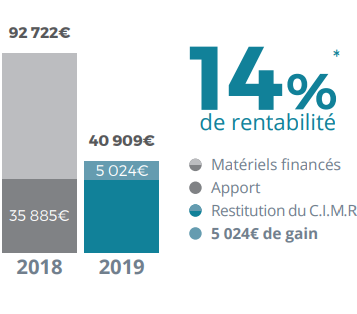

En 2018 vous effectuez un apport en compte courant de 35 885€ pour bénéficier dès 2019 d'une restitution de votre CIMR de 40 909€, soit un gain de 5 024€ correspondant à une rentabilité de 14%. Vous aurez ainsi contribué à financer des matériels industriels.

Exemple de projets financés :

- Un bus de transport scolaire à la Martinique.

- Des petits véhicules utilitaires à la Réunion, à la Guadeloupe et en Polynésie Française.

- Des engins de travaux publics : camion, pelle mécanique, compacteur et chargeuse en Nouvelle-Calédonie.

- Des véhicules agricoles : tracteur à la Guadeloupe.

- Une unité de découpe et de conditionnement de produits surgelés en Guadeloupe.

- Modernisation du réseau cablé et de téléphonie mobile dans les Antilles

- Renovation et extension d'un Hôtel en Polynésie Française