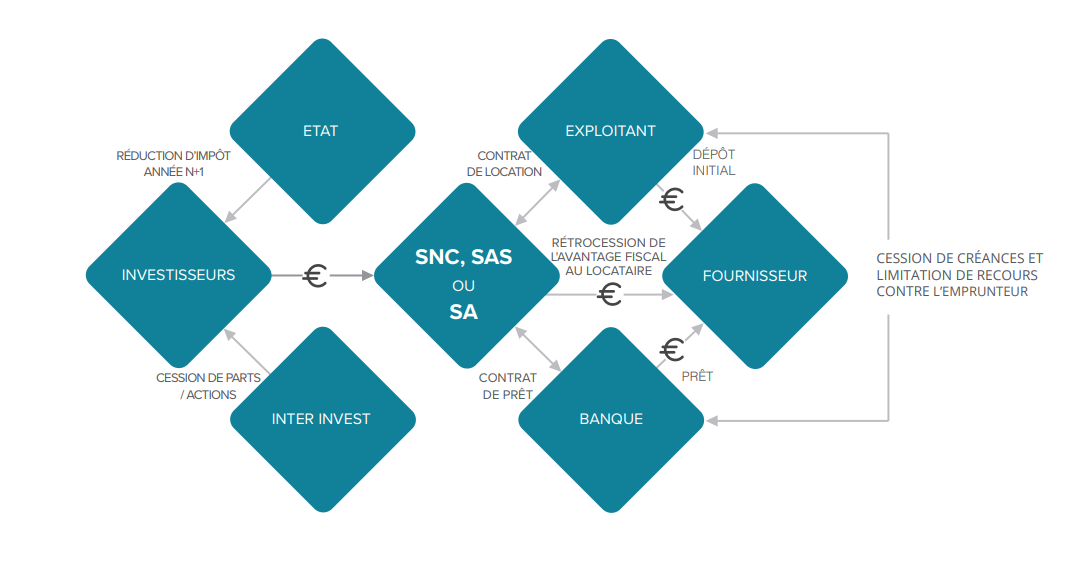

La Loi Girardin permet de promouvoir le développement économique dans les départements et territoires d'outre-mer. L'Etat français encourage l'investissement des particuliers en leur accordant une réduction d'impôts. Ce dispositif est régi par la loi Girardin du 21 juillet 2003, en remplacement de la loi Paul. Ce dispositif est prorogé régulièrement. Tout contribuable domicilié sur le territoire français peut profiter de ce dispositif de défiscalisation, à titre de résidence principale, en investissement locatif ou en investissement productif. Le montant de l'économie d'impôt est variable selon le secteur d'investissement et la nature de l'investisseur.

-

Une réduction d'impôt sur le revenu au profit des particuliers réalisant des investissements locatifs neufs en direct ou via la souscription au capital de certaines sociétés. Les taux de la réduction d'impôt ont été augmentés par rapport au dispositif précédent et de nouveaux investissements ont été rendus éligibles (travaux de réhabilitation, souscription de parts de SOFIOM).

-

Une réduction d'impôt sur le revenu aux profits des particuliers réalisant des investissements productifs dans le cadre d'une entreprise relevant de l'impôt sur le revenu.

-

Une réduction d'impôt sur les sociétés au profit des entreprises réalisant des investissements locatifs neufs dans le secteur intermédiaire (loyer et ressources plafonnés).

Prélèvement à la source

La loi de finances pour 2018 prévoit la mise en place d'un prélèvement à la source de l'impôt sur le revenu à compter de janvier 2019. Afin d'éviter une double imposition en 2019, les contribuables bénéficieront au titre de leurs revenus 2018 d'un Crédit d'Impôt de Modernisation du Recouvrement (CIMR) égal au montant de l'impôt théoriquement dû (hors revenus exceptionnels).

Modification annuelle des plafonds 2011 dans le cadre de l’investissement Girardin.

Voici un extrait du bulletin officiel des impôts du 09 mars 2018.

Il est précisé que pour l’appréciation du plafond applicable, cette limite doit être, le cas échéant, majorée de la taxe sur la valeur ajoutée (TVA) applicable, puis multipliée par le nombre de mètres carrés de surface habitable.

- 173 €/m2 dans les départements d’outre-mer, à Saint-Martin, à Saint-Barthélemy et à Mayotte ;

- 215 €/m2 à Saint-Pierre-et-Miquelon, en Nouvelle-Calédonie, en Polynésie française, dans les îles Wallis et Futuna et les Terres australes et antarctiques françaises.

C/ Plafonds de ressources

|

Composition du foyer du locataire |

Plafonds annuels de ressources |

|

|

DOM, Saint-Martin, Saint-Barthélemy et Mayotte

|

Polynésie française ; Nouvelle Calédonie ; îles Wallis et Futuna ; Terres australes et antarctiques françaises ; Saint-Pierre-et-Miquelon |

|

|

Personne seule |

32 069 € |

30 925 € |

|

Couple |

59 307 € |

57 194 € |

|

Personne seule ou couple ayant une personne à charge |

58 737 € |

50 500 € |

|

Personne seule ou couple ayant deux personnes à charge |

66 167 € |

63 180 € |

|

Personne seule ou couple ayant trois personnes à charge |

70 750 € |

68 229 € |

|

Personne seule ou couple ayant quatre personnes à charge |

75 335 € |

72 648 € |

|

Majoration par personne à charge à partir de la cinquième |

+ 4 815 € |

+ 4 643 € |

Actualité récente sur la Girardin :

Girardin Immobilier : Article 71 de la loi de Finances pour 2018 :

- Le dispositif est prorogé jusqu'au 31 décembre 2020 mais recentré uniquement sur les travaux de réhabilitation et de confortation sismique et cyclonique (à l'exclusion des constructions et acquisitions)

- De plus, il n'est plus possible de cumuler la réduction d'impôt et de réduction du revenu catégoriel au titre des mêmes dépenses

Girardin Industriel : Article 72 de la loi Finances pour 2018 :

- Ce dispositif prend fin au 31 décembre 2020 (ou le 31 décembre 2015 pour certaines zones)

- La restriction des entreprises éligibles est retardée. Les entreprises éligibles sont celles gérant moins de :

- 20 millions d'€ de chiffre d'affaires (pour 2018)

- 15 millions d'€ de chiffre d'affaires (pour 2019)

- 10 millions d'€ de chiffre d'affaires (pour 2020)

Girardin Social : Article 73 de la loi Finance pour 2018 :

- Ce dispositif prend fin au 31 décembre 2017 mais continue d'être applicable à titre transitoire pour les projets achevés avant le 31 décembre 2018

- Au titre du régime transitoire, les travaux de confortation contre les risque sismiques ou cycloniques sont désormais éligibles

Plafonnement des niches fiscales et de la loi Girardin:

Les nouvelles règles fiscales issues de la Loi de Finances pour 2018 (LOI n° 2017-1837 du 30 décembre 2017) ont pour conséquence de renforcer le plafonnement des avantages fiscaux, avec un traitement particulier pour les réductions d’impôt au titre des investissements réalisés dans le cadre de la Loi Girardin. Le gouvernement a souhaité démocratiser le dispositif d’aide aux DOM-COM, en permettant la diffusion des produits de défiscalisation en Loi Girardin auprès d’un plus grand nombre de contribuables, sans la limiter aux foyers fiscaux les plus imposés.

Suivant l’article 200-0 A, le montant total des réductions d’impôt d’un contribuable ne peut pas dépasser le plafond de 18 000 €. Le montant total des réductions d’impôt d’un contribuable doit respecter les deux plafonds ci-dessous :

- 1er plafond global de 10 000€, hors les réductions d’impôt SOFICA et investissements dans les DOM-TOM, le total des avantages fiscaux 2018 ne peut pas procurer un avantage fiscal supérieur à 10 000 €.

- 2nd plafond spécifique Outre-mer de 18 000€, avec les réductions d’impôt SOFICA et investissements Outre-mer, le total des avantages fiscaux 2018 ne peut pas procurer un avantage fiscal supérieur à 18 000 €.

A la différence des autres avantages fiscaux, les réductions d’impôt en Loi Girardin ne sont comptabilisées dans le plafond global qu’à hauteur de :

- 44% de leur montant pour les investissements de plein droit relevant de l’article 199 undecies B,

- 34% de leur montant pour les investissements avec agrément relevant de l’article 199 undecies B,

- 30% de leur montant pour les investissements avec agrément relevant de l’article 199 undecies C.

Les réductions d’impôt au titre d’un investissement Outre-mer étant prises en compte nette de rétrocession locataire, (la somme des réductions d’impôt sur le revenu et du report des réductions d’impôts antérieures au titre d’une même année d’imposition), ne peuvent excéder les montants suivants :

- 40.909€ dans la cadre de l'article 199 undecies B (Girardin industriel de plein droit), rétrocession locataire à hauteur de 56%, réduction d'impôt net de rétrocession locataire : 18.000€,

- 52.941€ dans la cadre de l'article 199 undecies B (Girardin industriel avec agrément), rétrocession locataire à hauteur de 66%, réduction d'impôt net de rétrocession locataire : 18.000€,

- 60.000€ dans la cadre de l'article 199 undecies C (Girardin logement social), rétrocession locataire à hauteur de 70%, réduction d'impôt net de rétrocession locataire : 18.000€.

Ces dispositifs permettent donc d’optimiser la situation fiscale de l’investisseur, en bénéficiant d’une réduction d’impôt supérieure au strict montant de son plafond global des niches fiscales.